Сравним налоговые режимы с НПД для самозанятых

С начала 2019 года появился новый налоговый режим — налог на профессиональный доход (НПД). использовать его пока могут лишь в 4 регионах: в Москве, Московской и Калужской областях и Татарстане. Давайте рассмотрим, так ли выгоден новый налоговый режим?

Как выбрать спецрежим начинающему предпринимателю?

В Налоговом кодексе РФ предусмотрена возможность для предпринимателей перейти на один из нескольких указанных ниже спецрежимов:

- УСН — расшифровывается как упрощенная система налогообложения. Облагаться налогом может как доход предпринимателя, так и разница между доходами и расходами.

- ЕНВД — единый налог на вмененный доход. Отменен в Москве. Чиновники на местах могут расширять сферу применения налога.

- ПСН — патентная система налогообложения. Достаточно простой налоговый режим, сферы применения которого также могут расширить местные власти.

- ЕСХН — единый сельскохозяйственный налог. Подходит для бизнеса в сфере сельского хозяйства: производство сельхозпродукции и оказание услуг другим сельхозфирмам.

Почти все налоговые режимы (кроме ЕСХН) можно совмещать — например, один вид деятельности на вмененке, а по другому — предприниматель платит налог в рамках УСН.

Налог на профдоход регулируется не нормами НК РФ, а отдельным законом № 422-ФЗ от 27.11.2018 «О проведении эксперимента по установлению специального налогового режима “Налог на профессиональный доход” в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)».

Сравнение налоговых режимов: таблица

Ниже мы дали краткую характеристику налоговым режимам (кроме ЕСХН, так как сфера его применения крайне узка и ограничена сельхозпроизводством). Наша таблица поможет вам выбрать налоговый режим при старте предпринимательской деятельности:

| Характеристика | УСН | ЕНВД | ПСН | Налог на профдоход | |

|

Доходы

|

Доходы минус расходы | ||||

| Какие нормативно-правовые акты регулируют? | Гл. 26.2 НК РФ и местное законодательство (в части установления льготных ставок налога) | Гл. 26.3 НК РФ и местное законодательство (в части установления льготных ставок налога) | Гл. 26.5 НК РФ и местное законодательство (в части установления льготных ставок налога) | Закон № 422-ФЗ от 27.11.2018 «О проведении эксперимента по установлению специального налогового режима “Налог на профессиональный доход”…» | |

| Какие виды деятельности разрешены?

|

Все, кроме банковской, страховой, инвестиционной, ломбардной и некоторых других видов деятельности, указанных в ст. 346.12 и 346.13 НК РФ | Закрытый перечень видов деятельности (п. 2 ст. 346.26 НК РФ): бытовые, ветеринарные услуги, розничная торговля, общепит и т. д.

Исключения: виды деятельности в рамках договора простого товарищества или доверительного управления имуществом (ст. 346.26 НК РФ) |

Виды деятельности устанавливает субъект РФ самостоятельно. Как правило, это бытовые услуги, торговля, общепит, услуги доставки грузов.Исключения: виды деятельности в рамках договора простого товарищества или доверительного управления имуществом (ст. 346.43 НК РФ) |

Виды деятельности, при которых физлицо не нанимает работников.

Исключения: перепродажа товаров, производство и продажа подакцизной продукции, добыча и продажа полезных ископаемых, работа по договору поручения/комиссии и др. (ст. 4 Закона № 422-ФЗ) |

|

| Какой объект обложения налогом? | Доходы (п. 1 ст. 346.14 НК РФ) | Доходы, уменьшенные на расходы (п. 1 ст. 346.14 НК РФ) | Вмененный доход (п. 1 ст. 346.29 НК РФ) | Потенциально возможный к получению доход (п. 1 ст. 346.48 НК РФ) | Доходы от оказания услуг или продажи продукции собственного производства (ст. 4 Закона № 422-ФЗ) |

| Каков размер налоговой ставки? | По общему правилу — 6%, но региональные власти могут снизить ставку до 1% (ст. 346.20 НК РФ).

Есть возможность налоговых каникул |

По общему правилу — 15%, но региональные власти могут снизить ставку до 5% (ст. 346.20 НК РФ).

По итогам года нужно заплатить налог, исчисленный в общем порядке, но не менее 1% от доходов за год с учетом уплаченных авансов. Есть возможность налоговых каникул |

По общему правилу — 15%, но региональные власти могут снизить ставку до 7,5% (ст. 346.31 НК РФ).

На ЕНВД нет видов деятельности, по которым можно получить налоговые каникулы |

По общему правилу — 6%, но региональные власти могут снизить ставку до 4% (ст. 346.50 НК РФ).

Есть возможность налоговых каникул |

4% — от дохода, полученного от физлиц;

6% — от дохода, полученного от юрлиц и ИП (ст. 10 Закона № 422-ФЗ) Налоговые каникулы не предоставляются |

| Как считать налог? | Умножить налоговую ставку на сумму доходов | Умножить налоговую ставку на разницу между доходами и расходами | Перемножить следующие величины: ставку налога, физический показатель (количество сотрудников, площадь торгового зала и др.), базовую доходность (установлена НК РФ), К1 (устанавливается федеральным законодательством), К2 (устанавливается местными властями) | Умножить налоговую ставку на сумму доходов | Умножить налоговую ставку на сумму доходов |

| Нужно ли регистрировать ИП? |

Да

|

Нет. Регистрацияплательщика НПД — через приложение «Мой налог» | |||

| Как перейти на налоговый режим? | Подать уведомление о переходе на УСН. Если ИП только зарегистрировано — не позднее 30 дней с даты регистрации ИП. При переходе нужно выбрать объект налогообложения: доходы или доходы за вычетом расходов | Подать заявление о переходе на ЕНВД в течение 5 рабочих дней с даты начала фактического применения деятельности | Подать заявление на получение патента не позднее чем за 10 дней до начала применения ПСН | Пройти регистрацию через приложение «Мой налог» | |

| Нужно ли сдавать отчетность? | До 30 апреля года, следующего за отчетным, нужно сдать декларацию в ИФНС по месту жительства | Декларация по ЕНВД сдается ежеквартально до 20 числа месяца, следующего за отчетным кварталом | Отчетность сдавать не нужно

|

Отчетность сдавать не нужно | |

| Когда платить налог в бюджет? | Ежеквартально в бюджет перечисляются авансы. Срок — до 25 числа месяца, следующего за отчетным кварталом. Годовой платеж в бюджет перечислить нужно не позднее 30 апреля года, следующего за отчетным годом | Квартальный платеж вносится в бюджет до 25 числа месяца, следующего за отчетным кварталом | Если срок действия патента меньше 6 мес. — в размере полной суммы налога в срок не позднее срока окончания действия патента.

Если срок действия патента от 6 до 12 мес. — в размере 1/3 суммы налога в срок не позднее 90 календарных дней после начала действия патента и в размере 2/3 суммы налога в срок не позднее срока окончания действия патента |

Не позднее 25 числа месяца, следующего за отчетным месяцем | |

| Нужно ли вести учет? | Ведется налоговый учет доходов в КУДиР по УСН | Ведется налоговый учет доходов и расходов в КУДиР по УСН | Ведется учет физпоказателей для определения вмененного налога: количества сотрудников, площади торгового зала и т. д. | Ведется учет доходов от реализации в книге учета доходов ИП, применяющего ПСН | Доходы фиксируются в приложении «Мой налог», иные регистры налогового учета заполнять не нужно |

| Можно ли уменьшить налог? | Налог к уплате уменьшается на сумму страховых взносов «за себя» — если ИП работает один.

Если есть наемные сотрудники, то на сумму страховых взносов, уплачиваемых ИП за себя и работников, налог можно уменьшить на 50%. Налог можно уменьшить на сумму торгового сбора |

Нет | Налог к уплате уменьшается на сумму страховых взносов «за себя» — если ИП работает один.

Если есть наемные сотрудники, то на сумму страховых взносов, перечисляемых ИП за себя и работников, налог можно уменьшить на 50%. Налог можно уменьшить на сумму налогового вычета, который дается при покупке онлайн-кассы |

Налог можно уменьшить на сумму налогового вычета, который дается при покупке онлайн-кассы | Предоставляется разовый налоговый вычетв размере 10 тыс. руб., на который можно уменьшить налог, но не более чем на:

– 2% от доходов, полученных от юрлиц и ИП; – 1% от доходов от физлиц |

| Нужен ли кассовый аппарат? | С 01.07.2019 ККТ обязаны применять все предприниматели. Исключения перечислены в п. 5 ст. 1 и п. 4 ст. 2 закона № 192-ФЗ.

До 01.07.2019 ККТ не применяют ИП без наемных работников, а также ИП и в некоторых других случаях (подп. 1 п. 7.1 ст. 7 закона № 290-ФЗ). |

Нет, кассовые чеки формируются в приложении «Мой налог» | |||

| Нужно ли платить страховые взносы «за себя»? | Да, ИП платит фиксированные страховые взносы на пенсионное и медицинское страхование, а также 1% от фактических доходов свыше 300 тыс. руб. перечисляет на пенсионное страхование | Да, ИП платит фиксированные страховые взносы на пенсионное и медицинское страхование, а также 1% от вмененного дохода свыше 300 тыс. руб. перечисляет на пенсионное страхование | Да, ИП платит фиксированные страховые взносы на пенсионное и медицинское страхование, а также 1% от потенциально возможного дохода свыше 300 тыс. руб. перечисляет на пенсионное страхование | Нет, но взносы можно платить по желанию

|

|

| Можно ли совмещать с другими налоговыми режимам? | Да, кроме НПД. При совмещении налоговых режимов обязателен раздельный учет доходов (и расходов) по каждому спецрежиму | Нет | |||

| Какие еще есть особенности?

|

Полученные доходы ни на какие расходы уменьшать нельзя | Подойдет тем, у кого высока доля расходов. Но расходы должны быть экономически обоснованы и подтверждены документами | Недоступен к применению в Москве | Можно купить патент на любое количество месяцев в пределах календарного года | Возможен к применению только на территории Москвы, Московской и Калужской областях, Татарстане.

Лимит доходов — 2,4 млн руб. в год. Не должно быть наемных работников |

Теперь, когда мы ознакомили вас с ключевыми особенностями каждого налогового режима, посчитаем, на каком из них выгоднее работать.

Пример расчета налоговой нагрузки

Предположим, что в городе Клин Московской области девушка Елена хочет зарабатывать тем, что будет делать стрижку, макияж и маникюр на дому. Доходы Лены за 2019 год. — 600 тыс. руб. Расходы на материалы — 240 тыс. руб. в год. Эта деятельность в Московской области подпадает под любой из указанных выше спецрежимов: УСН, ЕНВД, ПСН, НПД. Посчитаем, сколько по итогам 2019 года придется перечислить в бюджет Елене при использовании каждого налогового режима.

УСН 6% (доходы)

На упрощенке Елене надо выбрать: будет ли она платить налог с доходов или же ей выгоднее перечислять в бюджет определенный процент от разницы между доходами и расходами.

При УСН-доходы налоговая ставка 6%, поэтому налог за год будет равен:

6% * 600 тыс. руб. = 36 тыс. руб.

Но сумму этого налога можно уменьшить на уплаченные фиксированные платежи на пенсионное и медицинское страхование: их размер в 2019 году — 36 238 руб.

Еще Елене придется заплатить взнос на пенсионное страхование с дохода свыше 300 тыс. руб.:

1% * (600 тыс. руб. — 300 тыс. руб.) = 3 тыс. руб.

А всего взносов она заплатит:

36 238 руб. + 3 000 руб. = 39 238 руб.

Фиксированные страховые взносы, указанные выше, которые ИП заплатил за себя, уменьшат сумму упрощенного налога к уплате до нуля:

(36 000 руб. — 39 238 руб.) < 0

На УСН-доходы Елена заплатит в бюджет 39 238 тыс. руб.

УСН 15% (доходы минус расходы)

Здесь уже Елена сможет уменьшить свои доходы на страховые взносы в размере 39 238 руб. Они рассчитаны аналогично предыдущему примеру. «Стандартная» налоговая ставка на этом режиме равна 15%, но не меньше 1% от доходов.

Посчитаем налог к уплате. Для этого умножим налоговую ставку на разницу между доходами и расходами:

15% * (600 тыс. руб. — 240 тыс. руб. — 39 238 руб.) = 48 114 руб.

Сравним это значение с 1% от доходов (минимальный налог на УСН-доходы минус расходы):

1% * 600 тыс. руб. = 60 тыс. руб.

Сравним две суммы налога:

48 114 руб. < 60 000 руб.

1% с доходов оказался больше, поэтому заплатить необходимо именно минимальный налог.

На доходно-расходной УСН Елена заплатит в бюджет 60 тыс. руб. налога. Но не забываем, что она заплатила еще и 39 238 руб. взносов, которые поставила в расходы.

ЕНВД

На этом спецрежиме для расчета налога нам нужно знать базовую доходность, коэффициенты К1 и К2, физический показатель, налоговую ставку:

- Так как Елена собирается работать одна, то физпоказатель равен 1.

- Для ее вида деятельности базовая доходность — 7 500 руб. (п. 3 ст. 346.29 НК РФ).

- Коэффициент К1 — 1,915 (приказ Минэкономразвития от 30.10.2018 № 595).

- Коэффициент К2 установлен властями города Клин — 0,8 (Решение Совета депутатов городского округа Клин от 26.11.2018 № 3/25).

- Налоговая ставка — 15%.

Рассчитаем налог к уплате:

7 500 * 1,915 * 0,8 * 1 * 12 месяцев *15% = 20 682 руб.

Но на этом обязательства Елены перед бюджетом не заканчиваются: она должна также перечислить в бюджет фиксированные взносы на пенсионное и медицинское страхование — 36 238 руб. Причем взнос от дохода свыше 300 тыс. руб. платить здесь не нужно, так как вмененный доход ниже 300 тыс. руб.:

7 500 * 1,915 * 0,8 * 1 * 12 месяцев = 137 880 руб.

Налоговый платеж 20 682 рублей можно уменьшить до нуля на сумму страховых взносов.

На ЕНВД Елена заплатит в бюджет 36 238 руб.

ПСН

Для подсчета стоимости патента на год нам понадобится знать потенциально возможный доход для Елены. Его устанавливает законодательство города Клин — 194 780 руб (закон Московской области от 06.11.2012 № 164/2012-ОЗ).

Расчет цены патента состоит в умножении налоговой ставки 6% на сумму потенциально возможного дохода:

6% * 194 780 руб. = 11 687 руб.

Елена должна также перечислить в бюджет фиксированные взносы на пенсионное и медицинское страхование — 36 238 руб. Взнос от дохода свыше 300 тыс. руб. платить не нужно, так как потенциально возможный доход ниже 300 тыс. руб.

Стоимость патента уменьшать на страховые взносы нельзя. Поэтому Елене придется заплатить в бюджет и стоимость патента, и взносы:

11 687 руб. + 36 238 руб. = 47 925 руб.

На ПСН платеж в бюджет составит 47 925 руб.

Налог на профессиональный доход (НПД)

Если Елена решит работать только с физлицами и платить налог на профдоход, то ей не нужно регистрировать ИП и платить страховые взносы. Налоговая ставка, поскольку она работает с физлицами, равна 4%, а налог считается как произведение налоговой ставки и дохода:

4% * 600 тыс. руб. = 24 тыс. руб.

К налогу Елены налоговики автоматически применят налоговый вычет. Его максимальная сумма — 10 тыс. руб. «Выбирается» она нарастающим итогом, но не более 1% от полученного дохода.

Поэтому мы можем уменьшить налог на профдоход на этот вычет:

24 тыс. — 1% * 600 тыс. руб. = 18 тыс. руб.

Итак, к налоговым обязательствам Елены применен вычет в размере 6 тыс. руб. Остаток суммы вычета будет перенесен на следующий год автоматически.

Налог на профдоход Елены составит 18 тыс. руб. с учетом суммы налогового вычета. После исчерпания вычета она будет платить налог в размере 24 тыс. руб. (получая доход 600 тыс. рублей).

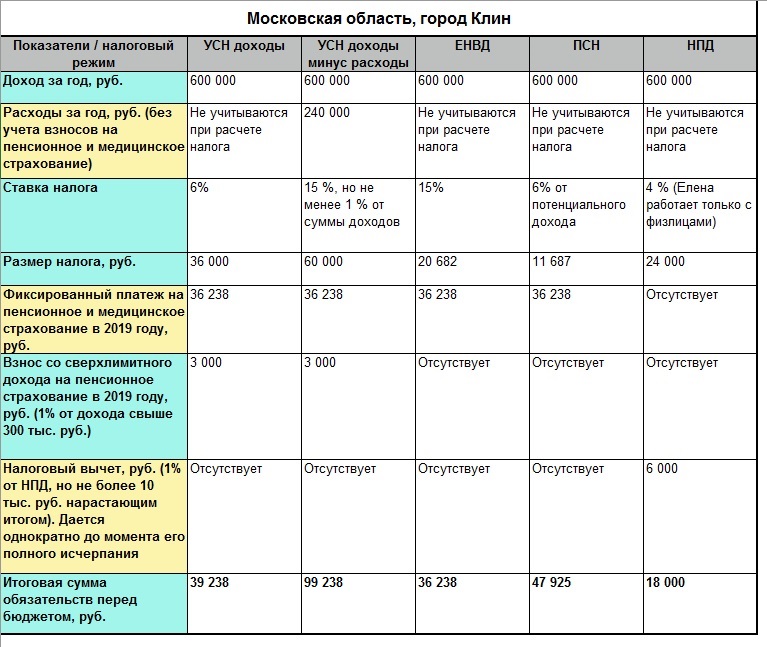

Сведем все расчеты в таблицу:

Получается, что наиболее выгодно Елене не регистрировать ИП, а скачать приложение «Мой налог» и платить налог на профдоход.

Для некоторых видов деятельности для ИП на ПСН и УСН власти Московской области установили налоговые каникулы до конца 2020 года. К сожалению, парикмахерские услуги не входят в перечень льготных видов деятельности. Но если Елена начнет, к примеру, вести обучающие курсы по основам парикмахерского дела, то она вправе воспользоваться льготной ставкой 0%, соблюдая условия, перечисленные в законе Московской области от 09.04.2015 № 48/2015-ОЗ. И тогда в бюджет она будет платить только пенсионные взносы за саму себя.

Другие нюансы выбора налогового режима

У нового налога НПД есть и другие плюсы: не нужно тратиться на покупку онлайн-кассы, сдавать отчеты, платить взносы на пенсионное и медицинское страхование. Но если Елена захочет переехать, например, в Санкт-Петербург и заниматься предпринимательской деятельностью там, то ей придется выбирать из упрощенки, вмененки или патента, так как география нового налогового режима ограничена 4 регионами.

Кроме того, если Елена рассчитывает на государственную пенсию, ей налог на профдоход не подойдет: на этом налоговом режиме стаж и пенсионные накопления не формируются. О своей пенсии придется заботиться самостоятельно — или платить добровольные пенсионные взносы, или откладывать часть заработка.

Итак, мы рассмотрели 4 налоговых режима, которые могут выбрать начинающие бизнесмены. У каждого спецрежима есть свои плюсы и минусы. В настоящий момент наименьшая налоговая нагрузка у плательщиков налога на профдоход. Но этим налогом облагаются не все виды деятельности и не во всех регионах страны он доступен к переходу.

Вернуться обратноЗакажите звонок и мы проконсультируем по вашему вопросу прям сейчас

Что нужно сделать перед составлением отчетности?

23 ноября 2015, 09:33